董事會報告

董事會欣然將截至二零一五年十二月三十一日止年度之年度報告送呈各股東省覽。

主要業務

本公司為中國最大的綜合性企業。本公司的主要業務為投資控股,其子公司從事金融、資源能源、製造、工程承包及房地產等,以及中國國內外的其他業務。

股息

董事已宣派截至二零一五年十二月三十一日止年度之中期股息為每股港幣0.10元(二零一四年:每股港幣0.015元),該等股息已於二零一五年十月二日派發。董事會建議於二零一六年六月二十九日(星期三),向於二零一六年六月十七日營業時間結束時名列本公司股東名冊上之股東派發截至二零一五年十二月三十一日止年度之末期股息每股港幣0.20元(二零一四年:每股港幣0.20元),相等於全年分派的股息總額為港幣8,727百萬元。惟須待本公司即將於二零一六年六月八日舉行之股東週年大會(「二零一六年股東週年大會」)上獲股東批准方可作實。

業務回顧

本集團截至二零一五年十二月三十一日之業務回顧及與其業績及財務狀況相關的重大因素載於本年度報告的「董事長致股東的信」、「業務回顧」及「財政回顧」各節。

本集團所面臨主要風險及不明朗因素之內容請參見本年度報告的「風險管理」一節。自二零一五財政年度結束以來發生而影響本公司的重大事件(如有)及可能出現的未來發展之詳情載於本公司之年度報告。

此外,本公司參照環境及社會相關政策的業績分析載於本年度報告的「環境、社會及管治報告」一節。

認購優先股、出售股份、認購新股份及優先股轉換

於二零一五年一月二十日,本公司訂立認購協議,同意以港幣45,922,549,800元的對價總額向正大光明投資有限公司(「正大光明」)配發及發行3,327,721,000股足額繳納的本公司可轉換優先股(「優先股認購事項」)。優先股可以以每股普通股港幣13.80元的初始轉換價(可按照因應發行優先股而所作出的本公司組織章程細則修正案的條款進行調整)轉換為本公司普通股。所得款項將會被用於進一步發展本公司業務,投資於與本公司及中國發展相符合的新興機遇,以及補充本集團日常營運資金。引入正大光明作為戰略投資者將從以下方面使本公司受益:(1)股權結構進一步全球化和多元化,提升企業管治水準;(2)募集資金以期進一步發展本公司業務,投資新興機遇;(3)進一步獲取亞太地區乃至全球業務機會;及(4)增強本公司資本基礎,提升融資能力及靈活性。

同日,中信盛星有限公司(為中國中信集團有限公司(「中信集團」)全資子公司及本公司其中一家控股股東)訂立股份購買協議,同意以港幣34,366,586,609元的對價總額向正大光明出售本公司2,490,332,363股足額繳納的普通股(「股份出售事項」)。優先股認購事項的完成以股份出售事項的完成為先決條件。優先股認購事項及股份出售事項的詳情載於本公司日期為二零一五年一月二十日之公告及本公司日期為二零一五年二月十六日之通函內。

於二零一五年三月十六日舉行之本公司股東特別大會上,擬議優先股認購事項及建議本公司組織章程細則修正案(於發行優先股之日起即時生效)已獲本公司股東批准。

股份出售事項及優先股認購事項分別於二零一五年四月三十日及二零一五年八月三日完成。進一步詳情載於本公司日期為二零一五年四月三十日、二零一五年七月十五日及二零一五年八月三日之公告內。

於二零一五年七月十七日,本公司與新馬服裝國際有限公司(「雅戈爾」,為雅戈爾集團股份有限公司的全資子公司)訂立認購協議,據此,雅戈爾有條件同意以認購價每股港幣13.95元認購本公司859,218,000股新普通股(「認購股份」)(「認購事項」)。認購股份乃根據股東於二零一五年六月二日舉行的本公司股東週年大會上以通過決議案方式授予董事之一般授權下發行。認購事項為增加公眾持股比例,使其達至可允許優先股全部轉換的水平。認購事項之所得款項淨額為港幣11,986,091,100元將用作一般公司用途。認購事項之詳情載於本公司日期為二零一五年七月十七日之公告內。

認購事項於二零一五年八月十二日完成,進一步詳情載於本公司日期為二零一五年八月十二日之公告內。

於二零一五年八月十三日,本公司收到來自正大光明的轉換通知,以對價總額港幣45,922,549,800元將優先股全部轉換。由於以轉換價每股普通股港幣13.80元轉換優先股,本公司於二零一五年八月十四日向正大光明配發及發行3,327,721,000股普通股。優先股轉換之詳情載於本公司日期為二零一五年八月十四日之公告內。

股本及儲備

本年度本公司及本集團的股本及儲備之變動情況載於財務報告附註44。

捐款

本公司及其子公司在年內之捐款請參見本年度報告內之「環境、社會及管治報告」。

固定資產

固定資產於年內之變動情況載於財務報告附註32。

主要客戶及供應商

本公司及其子公司五大供應商於年內所佔購買百分比率,以及本公司及其子公司五大客戶於年內應佔銷售百分比率均合共少於30%。

本公司董事、其聯繫人或股東(就董事所知擁有本公司已發行股份超過5%者)於年內概無擁有上述供應商或客戶任何權益。

子公司

主要子公司之公司名稱、註冊地及已發行股份數目的詳情載於財務報告附註57。

借款、已發行債務工具及永久資本證券

有關本公司及其子公司於二零一五年十二月三十一日的借款、已發行債務工具及永久資本證券的詳情載於財務報告附註41,42及44。

股票掛鈎協議

本公司於年內訂立的股票掛鈎協議於前文「認購優先股、出售股份、認購新股份及優先股轉換」一節披露。

除上文所披露者以及下述關於本公司購股權計劃外,本公司於年內並無訂立其他股票掛鈎協議(或在年終仍然有效)。

董事

於本報告日期,本公司的董事如下:

| 執行董事 | |

| 常振明先生(董事長) | |

| 王炯先生(副董事長及總經理) | |

| 李慶萍女士 | (於二零一五年十二月二十四日獲委任) |

| 蒲堅先生 | (於二零一五年十二月二十四日獲委任) |

| 非執行董事 | |

| 于貞生先生 | |

| 楊晉明先生 | |

| 劉野樵先生 | |

| 宋康樂先生 | (於二零一六年三月十八日獲委任) |

| 劉中元先生 | |

| 楊小平先生 | (於二零一五年八月三日獲委任) |

| 李如成先生 | (於二零一六年三月十八日獲委任) |

| 獨立非執行董事 | |

| 蕭偉強先生 | |

| 徐金梧博士 | |

| 梁定邦先生 | |

| 李富真女士 | |

| 藤田則春先生 | (於二零一五年八月三日獲委任) |

| 周文耀先生 | (於二零一六年三月十八日獲委任) |

竇建中先生及張極井先生辭任本公司執行董事,分別自二零一五年五月十四日及二零一五年十二月二十四日起生效。曹圃女士辭任本公司非執行董事,自二零一六年三月十八日起生效。韓武敦先生於二零一五年六月二日舉行之股東週年大會上輪值退任為本公司獨立非執行董事,且不參與膺選連任。竇先生、張先生、曹女士及韓武敦先生確認,彼等與董事會並無意見分歧,亦無任何與本公司事務有關的事項須提請本公司股東垂注。

根據本公司之組織章程細則第95條,二零一五年內獲委任的李慶萍女士、蒲堅先生、楊小平先生及藤田則春先生,以及於二零一六年三月十八日獲委任的宋康樂先生、李如成先生及周文耀先生之任期乃直至本公司二零一六年股東週年大會為止,彼等屆時合符資格並願意膺選連任。此外,根據本公司之組織章程細則第104(A)條,王炯先生、楊晉明先生及梁定邦先生將於二零一六年股東週年大會上輪值退任,彼等屆時合符資格並願意膺選連任。

於本報告日期在任的董事及高級管理人員之個人詳細資料載於本年度報告的「董事會」及「公司高管人員」兩節內。

子公司董事

本公司子公司董事會於年內及直至本報告日期之董事名單載於本公司網站。

董事於交易、安排或合約之重大權益

除下文「關連交易」及「非豁免持續關連交易」兩節及財務報告附註48「重大關聯方」所披露者外,本公司董事或其關連實體並無在本公司子公司、同系子公司或其控股公司所訂立對本公司業務而言屬於重大之交易、安排或合約(在年終或年內任何時間仍然有效)中,直接或間接擁有任何重大權益。

董事之服務合約

計劃於即將舉行之股東週年大會上膺選連任之任何董事概無與本集團訂立不可於一年內免付賠償(法定賠償除外)而予以終止之服務合約。

獲准許的彌償

根據本公司之組織章程細則的規限及在公司條例(香港法例第622章)的規限下,本公司各董事或其他高級管理人員其履行職務或與此有關所蒙受或招致之一切損失或責任,均有權從本公司資產中獲得彌償。誠如本年度報告「企業管治」一節所披露,本公司已為其董事及高級管理人員購買董事及高級管理人員責任及公司補償保險,合共責任限額為港幣10億元。

關聯方交易

本公司及其子公司在一般業務範圍內按正常商業條款訂立若干交易,詳見本公司財務報告附註48「重大關聯方交易」一節。根據香港聯合交易所有限公司證券上市規則(「上市規則」),上述部份交易亦構成「關連交易」及「持續關連交易」,詳情載於下文。

關連交易

以下為涉及本公司及╱或其子公司若干關連交易之資料,詳情已在本公司早前之公告披露;根據上市規則,有關資料亦須於本公司之年度報告及財務報告中披露。每項公告之全文請見http://www.citic.com/InvestorRelations/Announcements。

誠如前文「認購優先股、出售股份、認購新股份及優先股轉換」一節所披露,於二零一五年一月二十日,本公司、中國中信集團有限公司(「中信集團」),(為本公司的控股股東)、正大光明投資有限公司(「正大光明」)、CPG Overseas Company Limited(「正大海外」)及伊藤忠商事株式會社(「伊藤忠」)訂立認購協議(「優先股認購協議」),據此,本公司同意配發及發行且正大光明同意認購3,327,721,000股足額繳納的本公司可轉換優先股,對價總額為港幣45,922,549,800元(「優先股認購事項」)。同日,中信盛星有限公司(中信集團的全資子公司)、中信集團、正大光明、正大海外及伊藤忠訂立股份購買協議(「股份購買協議」),據此,中信盛星有限公司同意出售且正大光明同意購買2,490,332,363股本公司股份,佔本公司於股份購買協議簽訂日期全部已發行股份之10%,對價總額為港幣34,366,586,609元(「股份出售事項」)。儘管正大光明於訂立優先股認購協議時並非本公司的關連人士,惟優先股認購事項須待(其中包括)股份出售事項完成後方告完成。因此,優先股認購協議下擬進行的交易被視作本公司之關連交易,並須遵守上市規則項下的申報、公告及獨立股東批准規定。

股份出售事項及優先股認購事項分別於二零一五年四月三十日及二零一五年八月三日完成。於二零一五年八月十三日,本公司收到來自正大光明的轉換通知,將優先股以港幣45,922,549,800元全部轉換。於二零一五年八月十四日,本公司向正大光明配發及發行合共3,327,721,000股普通股,轉換價為每股普通股港幣13.80元。

-

於二零一五年八月二十四日,中信集團及中信國際電訊集團有限公司(「中信國際電訊」,本公司之子公司)同意執行收購安排備忘錄(「收購安排備忘錄」),據此,中信集團建議出售及中信國際電訊建議於北京產權交易所的一項公開掛牌交易程序中參與競買(或促使其子公司(包括中信國際電訊(信息技術)有限公司)參與競買)向中信集團收購中信網絡有限公司(「中信網絡」,中信集團之全資子公司)不超過39%股權(「出售股權」)(「收購事項」)。

根據收購安排備忘錄,假設出售股權相等於最高39%的中信網絡股權,出售股權的建議交易對價相應定為人民幣1,170,000,000元(「建議交易對價」),且訂約方承認該建議交易對價將會向中國財政部備案及參考中國財政部所核准的出售股權獨立評估而予以調整(「評估後交易對價」)。目前,中信國際電訊計劃只會在評估後交易對價不超過人民幣1,287,000,000元(即建議交易對價的110%)的情況下才進行競買及收購事項。如果中信國際電訊(或其子公司)在公開掛牌交易程序中成功競買,則競買的購買價(「最終交易對價」)將由中信國際電訊(或其子公司)以現金支付。

中信國際電訊(或其子公司)在北京產權交易所參與競買的責任受限於中信國際電訊於二零一七年六月三十日(或中信集團與中信國際電訊可書面協定的較後日期)或之前達成或豁免若干前提條件,包括(其中包括)取得香港或其他地方有關監管機構的必要同意及批准。

根據收購安排備忘錄,中信集團同意促使中信網絡實行若干重組,以便所有與全國性光纖骨幹網絡(「中國奔騰網」)無關的資產及業務須從中信網絡剝離(「重組」)。預期於重組完成後,中信網絡屆時將持有中國奔騰網連同電訊牌照,作為其主要資產,並主要從事運營中國奔騰網。

待北京產權交易所確認及釐定中信國際電訊(或其子公司)為公開掛牌交易程序的成功受讓方後,中信集團及中信國際電訊(或其子公司)將訂立股權轉讓協議和取得相關中國政府部門所需的同意及批准以使收購事項生效。

就收購事項而言,於二零一五年八月二十四日,中信集團及中信國際電訊訂立股份認購協議(「股份認購協議」),據此,根據股份認購協議的條款及條件,中信集團有條件地同意按認購價每股港幣3.00元認購(或促使其指定的全資子公司認購)不超過520,713,219股中信國際電訊新股份(「新股份」)(「股份認購事項」)。

股份認購事項的總代價(「認購代價」)將為最終交易對價的等值港幣金額(按認購代價支付當日中國人民銀行公佈的人民幣兌港幣匯率中間價進行換算),但其在任何情況下將不超過港幣1,562,139,658元。

中信集團為本公司(中信國際電訊之間接控股公司)之控股股東,因此,中信集團為本公司及中信國際電訊之關連人士。本公司並非收購事項及股份認購事項(統稱「該等交易」)的訂約方,但由於中信國際電訊為其子公司,故該等交易構成本公司的關連交易。

-

於二零一五年十月十六日,本公司間接全資子公司中信控股有限責任公司(「中信控股」)與正大海外、SII International Holding Ltd.(「信投國際」)、伊藤忠、中國移動國際控股有限公司(「中國移動」)及Wealth Partner Global Limited(「Wealth Partner」)訂立股東協議(「合資協議」),據此,各方同意共同出資設立合資公司見見面開曼群島控股有限公司(「合資公司」),以在中國經營跨境電子商務業務。根據合資協議,中信控股、正大海外、信投國際、伊藤忠、中國移動及Wealth Partner同意以每股1美元的價格認購合資公司發行的普通股,並分別按照16%、16%、16%、16%、16%及20%之持股比例以現匯方式合共出資483,880,000美元。

正大海外及伊藤忠分別持有正大光明50%的股權但並無任何一方對其有單方面控制權,正大光明持有本公司20%的股權。香港聯合交易所有限公司(「聯交所」)向本公司確認,鑒於該等交易同時與正大光明的全部實際權益持有股東進行,因而合資協議項下交易構成本公司的關連交易,並須遵守上市規則項下的申報及公告的規定。

非豁免持續關連交易

以下為涉及本公司及╱或其子公司若干非豁免持續關連交易之資料,詳情已在本公司早前之公告披露;根據上市規則,有關資料亦須於本公司之年度報告及財務報告中披露。每項公告之全文請見http://www.citic.com/InvestorRelations/Announcements。

- 於2014年9月30日,本公司與中信集團訂立下述框架協議(統稱為「該等框架協議」),當中列載本集團成員公司於2014年8月25日收購中國中信有限公司全部已發行股本完成後,繼續與中信集團及╱或其聯繫人(「關連人士」)進行該等框架協議項下交易的基準。根據上市規則,中信集團作為本公司的控股股東,為本公司的關連人士。因此,本公司與中信集團訂立該等框架協議及其項下的交易構成上市規則項下的本公司持續關連交易。

銷售框架協議(「銷售框架協議」)— 本集團向關連人士銷售錳礦

- 期限:自2014年8月25日至2016年12月31日

- 年度上限:

截至2015年12月31日止人民幣660,000,000元

截至2016年12月31日止人民幣720,000,000元

截至2015年12月31日止年度,於銷售框架協議項下的交易金額約為人民幣272,560,694.88元。

- 期限:

廣告與宣傳框架協議 — 本集團向關連人士提供廣告與宣傳服務

上述協議有效期已於2014年12月31日屆滿。雙方有意繼續進行相關交易,因此本公司與中信集團於2015年3月30日訂立新廣告與宣傳框架協議(「廣告與宣傳框架協議」)。

- 期限:自2015年3月30日至2017年12月31日

- 年度上限:

截至2015年12月31日止人民幣400,000,000元

截至2016年12月31日止人民幣450,000,000元

截至2017年12月31日止人民幣550,000,000元

截至2015年12月31日止年度,於廣告與宣傳框架協議項下並無進行任何交易。

- 期限:

財務資助框架協議(「財務資助框架協議」)— 本集團以委託貸款或商業貸款方式向關連人士提供財務資助

財務資助的每日最高餘額根據日期為2015年3月30日的補充協議(「補充協議」)作出調整,詳情載於本公司日期為2015年3月30日之公告內。

- 期限:自2014年8月25日至2016年12月31日

- 經調整的每日最高餘額:

截至2015年12月31日止人民幣6,830,000,000元

截至2016年12月31日止人民幣8,830,000,000元

截至2015年12月31日止年度,於財務資助框架協議之補充協議項下的財務資助的每日最高餘額約為人民幣1,465,614,192元。

- 期限:

茲提述中信銀行股份有限公司(「中信銀行」,為本公司的非全資子公司)發佈的日期為2014年12月8日的公告及日期為2015年1月2日的通函,內容關於(其中包括)中信銀行與中信集團於2014年12月8日簽訂的有關中信銀行與關連人士之間轉讓信貸和其他相關資產的資產轉讓框架協議(「資產轉讓框架協議」)。

與關連人士包括但不限於中信商業保理有限公司及中信富通融資租賃有限公司根據資產轉讓框架協議進行資產轉讓交易會構成本公司的持續關連交易。有關上述事宜的詳情載於本公司日期為2015年3月30日之公告內。

- 年度上限:

截至2015年12月31日止人民幣10,000,000,000元

截至2016年12月31日止人民幣11,000,000,000元

截至2017年12月31日止人民幣12,600,000,000元

截至2015年12月31日止年度,於資產轉讓框架協議項下的資產轉讓交易金額約為人民幣4,074,923,100元。

- 年度上限:

本公司之獨立非執行董事已審閱上述截至二零一五年十二月三十一日止年度之持續關連交易(「該等交易」),並確認:

- 該等交易乃於本集團的日常業務中訂立;

- 該等交易乃按照一般商務條款或更佳條款進行;及

- 該等交易乃根據有關交易的協議進行,條款公平合理,並且符合本公司股東的整體利益。

本公司已委聘其核數師根據香港會計師公會發佈的香港鑒證業務準則第3000號(修訂)「歷史財務資料審核或審閱以外之鑒證業務」並參考實務說明第740號「香港上市規則規定的持續關連交易的核數師函件」,本公司核數師已受聘對本集團持續關連交易作出報告。根據上市規則第14A.56條,核數師已就年度報告所載本集團披露的持續關連交易,發出無保留意見的函件,並載有其發現和結論。本公司已向聯交所提供核數師函件副本。

本公司所採納之購股權計劃

-

中信泰富股份獎勵計劃二零零零

本公司於二零零零年五月三十一日採納中信泰富股份獎勵計劃二零零零(「計劃二零零零」)已於二零一零年五月三十日結束。計劃二零零零之主要條款如下:

- 計劃二零零零旨在透過(i)給予參與者額外獎賞,以鼓勵彼等繼續加倍努力,為本公司締造佳績,及(ii)吸引及挽留菁英人才參與本公司之持續業務營運,從而促進本公司及其股東之利益。

- 計劃二零零零參與者為獲董事會邀請之本公司或其子公司之任何董事、行政人員或僱員。

- 根據計劃二零零零可授出購股權所涉及之股份數目上限,不得超出 (i)本公司不時之已發行股份10%,或(ii)本公司於採納計劃二零零零當日之已發行股份10%,以較低者為準。

- 在任何十二個月期間,因為每位購股權計劃參與者行使獲授之購股權(包括已行使及尚未行使者)而已發行及將發行之股份總數不得超過本公司已發行股份之1%。

- 根據計劃二零零零所授出之任何購股權,其行使期不得超逾十年,由授出日期起計。

- 承授人如欲接納授予購股權,必須由授出日期起計二十八日內支付港幣1.00元(概不退還)辦理接納手續。

- 行使價由董事會釐定,最少為以下各項之較高者:(i)本公司股份在授出購股權日期於聯交所日報表上所列之收市價;(ii)本公司股份在緊接授出購股權日期前五個營業日在聯交所日報表上所列之平均收市價;及(iii)本公司股份之面值。

- 計劃二零零零的有效年期為十年。

計劃二零零零於二零一零年五月三十日結束。

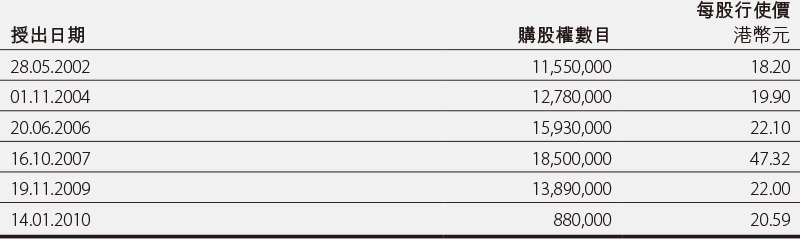

自採納計劃二零零零後直至計劃結束為止,本公司已授出六批購股權:

所有根據計劃二零零零已授出及獲接納之購股權,均可在授出日期起計五年內全數或部分行使。

所有行使價為每股港幣18.20元、每股港幣19.90元、每股港幣22.10元、每股港幣47.32元、每股港幣22.00元及每股港幣20.59元之購股權,分別在二零零七年五月二十七日、二零零九年十月三十一日、二零一一年六月十九日、二零一二年十月十五日、二零一四年十一月十八日及二零一五年一月十三日營業時間結束時失效。

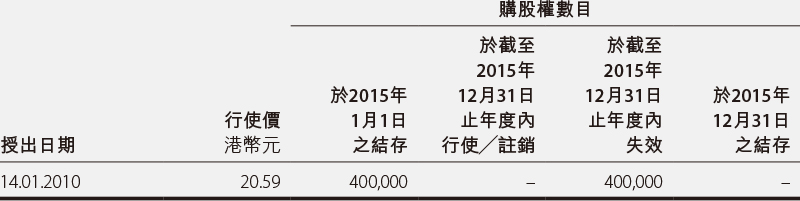

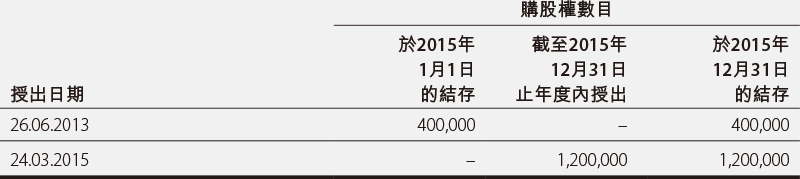

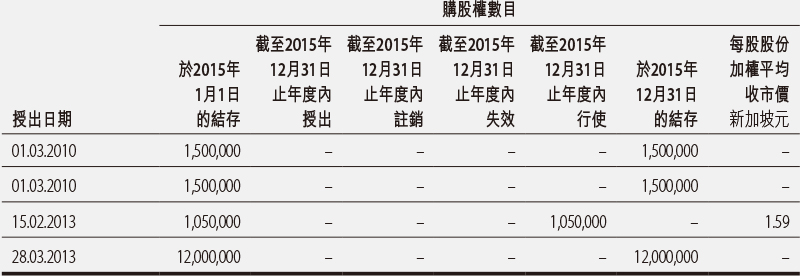

於截至二零一五年十二月三十一日止年度內,所有在計劃二零零零下授出之購股權概無獲行使或註銷,惟400,000股股份之購股權已失效。於截至二零一五年十二月三十一日止年度,根據計劃二零零零之購股權變動概述如下:

除董事以外,根據連續性合約(按僱傭條例所界定者)聘用的本公司僱員

-

中信泰富股份獎勵計劃二零一一

由於計劃二零零零已於二零一零年五月三十日結束,本公司於二零一一年五月十二日採納新計劃為中信泰富股份獎勵計劃二零一一(「計劃二零一一」)。計劃二零一一之主要條款如下:

- 計劃二零一一旨在透過(i)給予合資格參與者額外獎賞,以鼓勵彼等繼續加倍努力,為本集團締造佳績,及(ii)吸引及挽留菁英人才參與本集團之持續業務營運,從而促進本公司及其股東之利益。

- 計劃二零一一之合資格參與者為獲董事會邀請之本公司任何成員公司之任何僱員、執行董事、非執行董事、獨立非執行董事或高級職員、顧問或代表。

- 根據計劃二零一一將授出之所有購股權獲行使時可發行之股份總數,不得超過中信泰富於採納計劃二零一一當日之已發行股份的10%。於二零一五年三月二十四日,根據計劃二零一一可授出購股權之股份總數為364,944,416股股份。

- 在任何十二個月期間,因為授予每位購股權計劃參與者行使獲授之購股權(無論已經行使或尚未行使)而已發行及將發行之股份總數不得超過本公司已發行股份的1%。倘向參與者進一步授出購股權,會導致截至進一步授出當日(包括授出當日)止十二個月期間已經及將會授出之所有購股權(包括已行使、已註銷及未行使之購股權)獲悉數行使時已經及將會發行之股份總數超過本公司已發行股份的1%,則該項進一步授出購股權須待本公司股東於股東大會上另行批准。

- 根據計劃二零一一所授出之任何購股權,其行使期不得超逾十年,由授出日期起計。

- 承授人如欲接納授予購股權,必須由授出日期起計二十八日內支付港幣1.00元(概不退還)辦理接納手續。

- 認購價由董事會釐定,最少為以下各項之較高者:(i)本公司股份之面值;(ii)本公司股份在授出購股權日期於聯交所日報表上所列之收市價;及(iii)本公司股份在緊接授出購股權日期前五個營業日在聯交所日報表上所列之平均收市價。

- 計劃二零一一將持續生效至二零二一年五月十一日止。

在截至二零一五年十二月三十一日止年度,本公司並無根據計劃二零一一授出任何購股權。

本公司子公司採納之購股權計劃

中信國際電訊集團有限公司(「中信國際電訊」)

中信國際電訊於二零零七年五月十七日採納購股權計劃(「中信國際電訊購股權計劃」)。中信國際電訊購股權計劃的主要條款如下:

- 中信國際電訊購股權計劃旨在吸引及挽留菁英人才以發展中信國際電訊之業務;為中信國際電訊董事、高級職員及僱員(定義見下文)提供額外獎勵;以及藉連繫承授人及中信國際電訊股東的利益,促進中信國際電訊長遠業務成功。

- 中信國際電訊購股權計劃的承授人為中信國際電訊董事會可全權酌情挑選的中信國際電訊或其任何子公司僱用的任何人士及中信國際電訊或其任何子公司的高級職員或執行或非執行董事(統稱「中信國際電訊董事、高級職員及僱員」)。

- 每名承授人於任何十二個月期間獲授的購股權(無論已經或尚未行使)予以行使時所發行及將會發行的中信國際電訊之股份(「中信國際電訊股份」)總數,不得超過已發行的中信國際電訊股份的1%。倘向承授人進一步授出購股權,會導致截至進一步授出當日(包括該日)止十二個月期間向該名人士已經及將會授出的所有購股權(包括已行使、已註銷及未行使購股權)獲行使而已經及將會發行的中信國際電訊股份總數超過已發行的中信國際電訊股份的1%,則進一步授出購股權須獲中信國際電訊股東於股東大會上另行批准。

- 根據中信國際電訊購股權計劃所授出的任何購股權,其行使期不得超逾由授出日期起計十年。

- 承授人如欲接納授予的購股權,必須由授出日期起計二十八日內支付港幣1.00元的不可退還款額以辦理接納手續。

- 認購價由中信國際電訊董事會釐定,將不會低於以下各項的較高者:(i)中信國際電訊股份在授出購股權日期於聯交所日報表上所列的收市價;及(ii)中信國際電訊股份在緊接授出購股權日期前五個營業日在聯交所日報表上所列的平均收市價。

- 中信國際電訊購股權計劃將持續生效至二零一七年五月十六日止。

於二零一四年四月二十五日舉行的中信國際電訊股東週年大會上,已獲批准更新中信國際電訊購股權計劃的限額。經考慮中信國際電訊購股權計劃不可超越的限額後,當行使根據中信國際電訊購股權計劃將予授出的所有購股權(連同根據中信國際電訊購股權計劃所有已授出但尚未行使的購股權)時,將予發行的中信國際電訊股份總數不可超過333,505,276股中信國際電訊股份,即相當於批准更新授權限額當日的已發行中信國際電訊股份總數的10%。於二零一六年三月二十四日,根據中信國際電訊購股權計劃可予發行的中信國際電訊股份上限為132,430,919股,佔已發行中信國際電訊股份約3.91%。

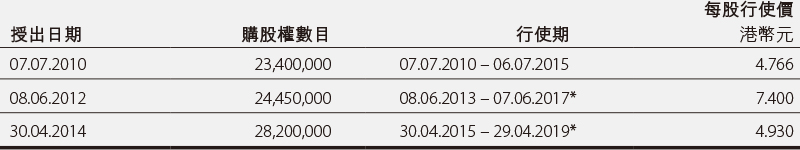

自採納中信國際電訊購股權計劃後,中信國際電訊已授出下列購股權:

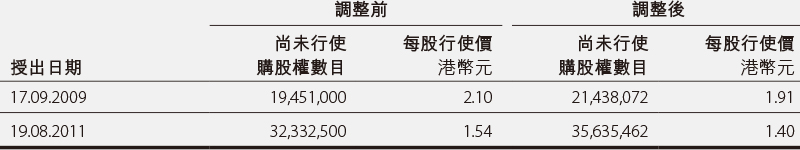

中信國際電訊於二零一三年六月七日供股完成後,中信國際電訊於二零一三年六月六日尚未行使的購股權的行使價以及所附認購權獲悉數行使而須予配發及發行的中信國際電訊股份數目已按下列方式作出調整(「調整」):

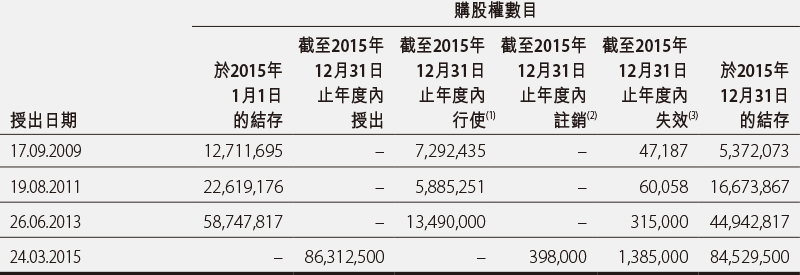

中信國際電訊股份在緊接二零一五年三月二十四日授出購股權前的收市價為港幣2.59元。除涉及398,000股中信國際電訊股份的購股權外,所有於二零一五年三月二十四日授出的購股權已獲接納。

承授人為中信國際電訊董事、高級職員及僱員。購股權並無授予本公司之董事、主要行政人員或主要股東。

於二零零七年五月二十三日授出的購股權已於二零一二年五月二十二日營業時間結束時屆滿,而於二零零九年九月十七日授出的購股權的首50%已於二零一五年九月十六日營業時間結束時屆滿。其餘根據中信國際電訊購股權計劃授出及獲接納的購股權可自行使期開始當日起計五年內全數或部分行使。

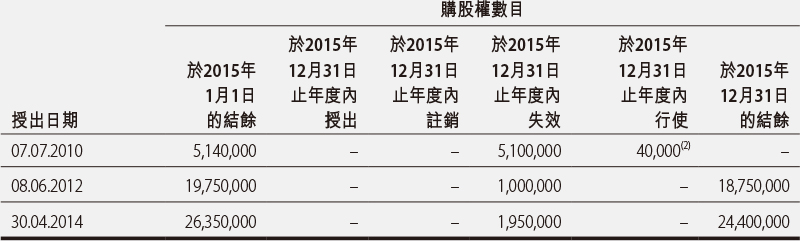

於二零一五年一月一日,中信國際電訊購股權計劃下涉及94,478,688股中信國際電訊股份的購股權尚未行使。截至二零一五年十二月三十一日止年度內,涉及26,667,686股中信國際電訊股份的購股權獲行使,涉及1,807,245股中信國際電訊股份的購股權已告失效,以及涉及398,000股中信國際電訊股份的購股權被註銷。於二零一五年十二月三十一日,中信國際電訊購股權計劃下涉及67,388,757股中信國際電訊股份的購股權可予行使。

截至二零一五年十二月三十一日止年度內,購股權的變動概要如下:

A. 根據連續性合約(按僱傭條例所界定者)聘用的本公司╱中信國際電訊僱員

B. 其他(4)

- 附註:

- (1) 緊接購股權獲行使之日前中信國際電訊股份加權平均收市價為港幣3.19元。

- (2) 此等購股權乃授予根據連續性合約聘用的僱員,該等僱員並無接納購股權。該等購股權已於截至二零一五年十二月三十一日止年度內被註銷。

- (3) 此等購股權乃授予一些根據連續性合約聘用的僱員,該等僱員其後已離職,而該等購股權已於截至二零一五年十二月三十一日止年度內失效。

- (4) 此等購股權乃授予中信國際電訊之獨立非執行董事,彼等並非根據連續性合約聘用的僱員。截至二零一五年十二月三十一日止年度內,該等購股權並無獲行使、被註銷或失效。

可認購一股中信國際電訊普通股股份於二零一五年三月二十四日授出的每份購股權於授出日期二零一五年三月二十四日計算的平均公平價值為港幣0.673元,乃採用二項式點陣模型按下列假設計算:

- 計及提早行使行為之可能性,預期向董事和僱員授出購股權的平均年期分別為6.0年和4.1年;

- 預期中信國際電訊股價的波幅為每年40%(依據中信國際電訊股價的過往波動計算);

- 預期每年股息率為4.0%;

- 假設合資格承授人的離職率就董事而言為每年0%及就僱員而言為每年15.0%;

- 假設董事及僱員分別將於股價最少相等於行使價250%及161%時提早行使彼等所持購股權;及

- 此等購股權的首50%及餘下50%的無風險利率分別為1.18%及1.30%(依據於授出日期香港外匯基金票據息率計算)。

倘上述假設出現變動,足以嚴重影響二項式點陣模型的結果,購股權的實際價值可能因二項式點陣模型的限制而有別於購股權的估計公平價值。

於截至二零一五年十二月三十一日止年度,就授出上述購股權而於中信國際電訊集團綜合收益表內確認的費用總額為港幣28,120,000元。

大昌行集團有限公司(「大昌行集團」)

大昌行集團於二零零七年九月二十八日採納一項購股權計劃「大昌行集團計劃」,大昌行集團計劃之主要條款如下:

- 大昌行集團計劃旨在吸引及挽留菁英人才發展大昌行集團業務;為大昌行集團僱員提供額外獎勵;以及藉連繫承授人與大昌行集團之股東之利益,促進大昌行集團長遠業務成功。

- 大昌行集團計劃之參與者為大昌行集團董事會可全權酌情甄選之任何大昌行集團僱員。

- 根據大昌行集團計劃及大昌行集團任何其他計劃可授出購股權所涉及之股份總數上限,不得超過(i)緊隨大昌行集團股份於香港聯交所開始買賣後大昌行集團已發行股份的10%;或(ii)大昌行集團不時已發行股份的10%,以較低者為準。於二零一六年三月二十四日,根據大昌行集團計劃可予發行之股份上限為114,400,000股,佔大昌行集團已發行股份數目約6.24%。根據大昌行集團計劃或大昌行集團任何其他計劃條款而失效之購股權,將不會計算在10%限制內。

- 在任何十二個月期間,每位承授人因行使獲授之購股權(無論已行使或尚未行使者)時所發行及將發行之股份總數,不得超過大昌行集團已發行股份數目之1%。

- 根據大昌行集團計劃所授出之任何購股權,其行使期不得超逾由授出日期起計十年。

- 承授人必須於授出日期起計二十八日內支付港幣1元之不可退還款額,以接納授出購股權的建議。

- 由大昌行集團董事會釐定之認購價不會低於以下較高者:(i)大昌行集團股份在授出購股權日期於香港聯交所每日報價表所列之收市價;及(ii)大昌行集團股份在緊接授出購股權日期前五個營業日在香港聯交所每日報價表上所列之平均收市價。

- 大昌行集團計劃將持續生效至二零一七年九月二十七日止,其後將不再授出任何購股權。

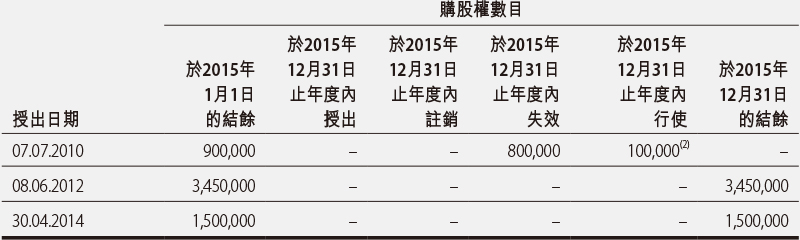

自採納大昌行集團計劃後,大昌行集團已授出以下購股權:

所有於二零一零年七月七日授出之購股權已於授出日獲接納及全數歸屬,之後可由授出日期起計五年內全部或部分行使。大昌行集團股份在緊接授出購股權日期二零一零年七月七日前的每股收巿價為港幣4.69元。購股權已於二零一五年七月六日營業時間結束時屆滿。

於二零一二年六月八日授出的購股權中,截至根據計劃規定之最後接納日期(即二零一二年七月五日),其中24,250,000股購股權已獲接納及200,000股購股權未獲接納。已授出之購股權須受歸屬比例所限制,已授出購股權之25%將於授出購股權日期第一週年日歸屬,另外25%將於授出購股權日期第二週年日歸屬,餘下50%將於授出購股權日期第三週年日歸屬。歸屬購股權可在授出日期起計五年內全部或部分行使。大昌行集團股份在緊接授出購股權日期二零一二年六月八日前的每股收巿價為港幣7.49元。購股權尚餘有效契約年期為1.4年。

於二零一四年四月三十日授出的購股權中,截至根據計劃規定之最後接納日期(即二零一四年五月二十八日),其中27,850,000股購股權已獲接納及350,000股購股權未獲接納。已授出購股權須受歸屬比例所限制。已授出購股權之25%將於授出購股權日期第一週年日歸屬,另外25%將於授出購股權日期第二週年日歸屬,餘下50%將於授出購股權日期第三週年日歸屬。歸屬購股權可在授出日期起計五年內全部或部分行使。大昌行集團股份在緊接授出購股權日期二零一四年四月三十日前的每股收巿價為港幣4.91元。購股權尚餘有效契約年期為3.3年。

承授人為大昌行集團若干董事或按持續合約(定義見僱傭條例)受聘之大昌行集團僱員。概無購股權授予本公司董事、主要行政人員或主要股東。

(a) 根據連續性合約(按僱傭條例所界定者)聘用的大昌行集團僱員

(b) 其他(4)

- 附註:

- (1) 此為授予非因故或失當行為而終止僱用之大昌行集團前僱員之購股權。

- (2) 緊接行使購股權之日期前一日之大昌行集團每股加權平均收市價為港幣5.06元。

於二零一五年一月一日,根據大昌行集團計劃,57,090,000股大昌行集團股份之購股權尚未行使。在截至二零一五年十二月三十一日止年度內,140,000股大昌行集團股份之購股權已被行使,8,850,000股大昌行集團股份之購股權已失效,概無任何購股權被註銷。於二零一五年十二月三十一日,根據大昌行集團計劃,48,100,000股大昌行集團股份之購股權可予行使。

中信資源控股有限公司(「中信資源」)

中信資源於二零零四年六月三十日採納一項為期十年的購股權計劃(「舊計劃」),該計劃在二零一四年六月二十九日屆滿。根據舊計劃授出但在舊計劃屆滿日期尚未行使的購股權仍然有效,並可根據舊計劃的條款予以行使。

截至二零一五年十二月三十一日止年度內,中信資源根據舊計劃授出的購股權的變動概述如下:

- * 購股權的行使價在供股或發行紅股,或中信資源股本出現其他類似變化時須作出調整。

- 附註:購股權須遵守下列歸屬條件:

- (1) 50%購股權自授出日期起計滿一週年當日歸屬和可予行使;和

- (2) 餘下的50%購股權自授出日期起計滿兩週年當日歸屬和可予行使。

承授人為中信資源的一名董事。

於二零一五年十二月三十一日,中信資源有400,000,000份舊計劃下尚未行使的購股權。

為使中信資源繼續向合資格人士授出購股權作為對彼等的激勵或獎勵,中信資源於二零一四年六月二十七日採納了一項新購股權計劃(「新計劃」)。

根據新計劃,中信資源可向合資格人士授予購股權,按照其中訂明的條款和條件認購中信資源股份。新計劃的部份主要條款概述如下:

- 讓中信資源(i)透過授出購股權以優化整體的薪酬組合,使中信資源可以具競爭性的條件吸引、保留和激勵合適人員,以協助中信資源集團實現其策略目標;(ii)使中信資源集團董事和僱員的利益與中信資源的表現和股份價值一致;和(iii)使中信資源集團業務聯繫人、客戶和供應商的商業利益與中信資源集團利益和成就一致。

- 合資格人士包括中信資源和其任何子公司的僱員或董事(包括彼等各自的執行和非執行董事)和將為或曾為中信資源集團提供服務的業務聯繫人和顧問。

- 在新計劃及中信資源任何其他計劃項下已授出的購股權獲行使時可能發行的股份的總數目不得超逾中信資源在採納新計劃日期已發行股份總數10%。

- 合資格人士在直至並包括授出日期起計的任何12個月內因行使獲授的購股權(包括任何已行使、註銷和尚未行使的購股權)而發行和將予發行的股份總數不得超逾中信資源在授出日期已發行股份總數1%。

- 購股權的行使期限乃由中信資源董事會全權酌情釐定,惟不得超過授出日期起計十年。

- 可行使購股權前須持有購股權的最低期限為一年。

- 就每股中信資源股份應付的行使價須至少不低於下列較高者:(i)中信資源股份在授出日期(必須為營業日)在聯交所每日報價表所報的收市價;(ii)中信資源股份在緊接授出日期前五個營業日在聯交所每日報價表所報的平均收市價;和(iii)中信資源股份面值。

- 除非新計劃根據所訂條款予以終止,否則一直維持有效至二零二四年六月二十六日。

購股權並未賦予持有人有關股息或在股東大會投票的權利。

截至二零一五年十二月三十一日止年度內,概無根據新計劃授出購股權。

中信環境技術有限公司(前稱聯合環境技術有限公司)(「中信環境技術」)

中信環境技術在新加坡註冊成立,其股份於新加坡交易所(「新交所」)主板上市。其於二零一五年四月成為本公司的子公司,並於二零一五年七月三十日由聯合環境技術有限公司更名為中信環境技術有限公司。

中信環境技術於二零一零年二月二日採納僱員購股權計劃(「本計劃」)。本計劃詳情概述如下:

- 本計劃的實質為股份激勵計劃。該計劃使中信環境技術可利用購股權作為補償機制的一部分,以吸引及促使員工長期留任。本計劃的目標為:(a)激勵各參與者優化表現、提升效率,並保持對中信環境技術集團作出高水平貢獻;(b)使僱員薪酬具備足夠的競爭優勢,以招聘及挽留對中信環境技術集團長遠發展及盈利能力至關重要的參與者;(c)培養參與者對中信環境技術的忠誠,以及對中信環境技術長遠發展及成長的強烈認同感;(d)吸引有能力為中信環境技術集團作出貢獻及為股東創造價值的潛在僱員;(e)使參與者利益與股東利益一致;及(f)表彰中信環境技術集團非執行董事(包括獨立董事)對中信環境技術集團的成就所作出或將作出的貢獻。

- 本計劃參與者為中信環境技術集團的僱員(包括中信環境技術集團執行董事)及中信環境技術集團非執行董事(包括獨立董事)。

-

根據本計劃在任何日期可能授出的購股權的相關股份總數,加上與

(a) 本計劃項下的所有股份;及

(b) 根據中信環境技術當時實行的任何其他購股權或股份計劃所授出的所有股份、購股權或獎勵,相關的已發行及可發行及╱或已轉讓及可轉讓股份數目總和,不得超逾中信環境技術於緊接相關授出日期前一日的已發行股份數目(不包括庫存股份)的15%(或新交所可能不時釐定的其他限制)。即使中信環境技術因削減股本或購回股份(如適用)而導致仍未行使的購股權項下的可發行及╱或可轉讓股份超逾中信環境技術的已發行股本(不包括庫存股份)的15%,已授出的購股權仍不得宣告失效。

就根據本計劃授出的所有購股權而言,可供中信環境技術的全體控股股東或彼等聯繫人認購的已發行及可發行及╱或已轉讓及可轉讓股份總數不得超逾本計劃項下股份的25%。

就根據本計劃授出的所有購股權而言,可供中信環境技術的各控股股東或其聯繫人認購的已發行及可發行及╱或已轉讓及可轉讓股份數目不得超逾本計劃項下股份的10%。

- 根據本計劃可能授予承授人的購股權之可供認購股份總數由中信環境技術薪酬委員會酌情決定,委員會須考慮參與者的等級、過往表現、服務年期及未來發展潛力等條件。

- 倘購股權自授出日期起計10年(執行董事及僱員)及5年(非執行董事)結束後仍未行使,則該購股權將告失效。倘僱員在購股權歸屬前離任,則其購股權將被沒收。

- 非折價購股權的歸屬期為1年,折價購股權的歸屬期為2年。

- 授出每份購股權的代價為1.00新加坡元。

-

行使價基於與市價*相等的價格;或由市價折讓所得的價格,惟最高折讓不得超逾市價的20%,且已事先獲得股東經個別決議案批准。

* 市價:股份在新交所緊接授出購股權日期前連續五個交易日的最後成交價的平均數,由中信環境技術薪酬委員會經參考新交所發佈的每日正式牌價表或任何其他刊物釐定。

- 本計劃由中信環境技術薪酬委員會酌情決定存續與否,上限為自二零一零年二月起的10年。在不抵觸新加坡任何適用法律法規的情況下,經股東在股東大會上以普通決議案批准,以及經有關主管機構批准,本計劃的上述規定年限可獲延長。薪酬委員會可隨時終止本計劃,或經股東在股東大會上以決議案終止,惟已獲得所需的所有其他有關批准。一旦本計劃按上述方式終止,其後中信環境技術不得再授出購股權。

自採納本計劃起,中信環境技術已授出下列購股權:

根據本計劃,購股權項下的中信環境技術普通股可經支付行使價悉數行使或以其倍數行使。

承授人為中信環境技術的若干董事及僱員。概無購股權授予本公司董事、主要行政人員或主要股東。於二零一五年一月一日,70,950,000股中信環境技術普通股份之購股權仍未行使。截至二零一五年十二月三十一日止年度內,16,174,500股中信環境技術普通股份之購股權已獲行使,而900,000股中信環境技術普通股份之購股權已被註銷。於二零一五年十二月三十一日,53,875,500股中信環境技術普通股份之購股權可供行使。

截至二零一五年十二月三十一日止年度內本計劃項下的購股權的變動概述如下:

(a) 中信環境技術的董事

(b) 中信環境技術的僱員

本財政年度內並無授出購股權。

董事之證券權益

在二零一五年十二月三十一日,根據證券及期貨條例(「證券及期貨條例」)第XV部,本公司各董事概無在本公司或其任何相聯法團(定義見證券及期貨條例第XV部)之股份、相關股份及債券中被認為擁有或視作擁有必須記錄在本公司根據證券及期貨條例第352條須予保存之登記名冊內之任何其他權益或淡倉,又或被認為擁有或視作擁有根據上市規則所載上市公司董事進行證券交易的標準守則而必須通知本公司及聯交所之任何其他權益或淡倉。

購入股份或債券之安排

本公司、其子公司、其同系子公司或其控股公司於年內從未成為任何安排的訂約方,以令本公司董事(包括其配偶及未滿18歲的子女)以購入本公司或任何其他法團的股份或相關股份或債券從而獲得利益。

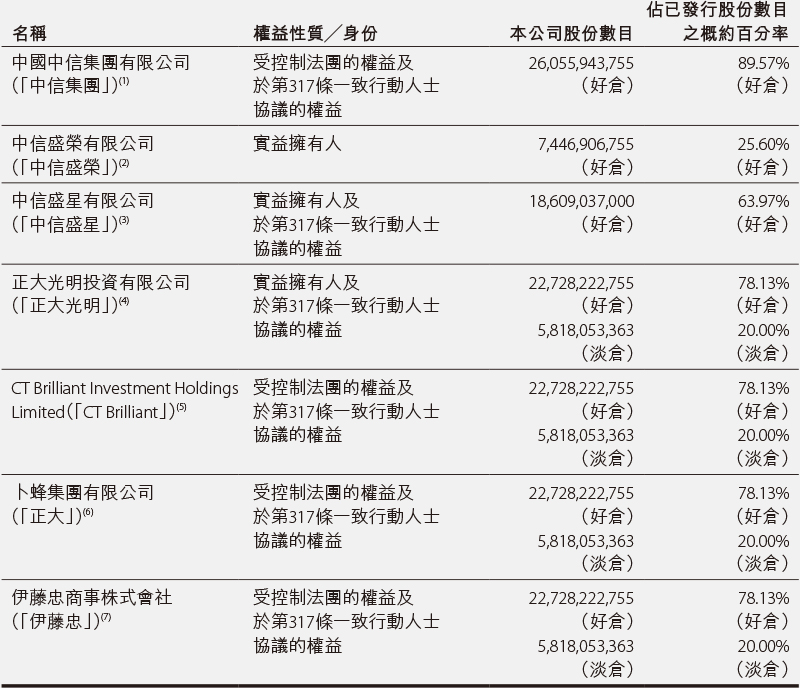

主要股東之權益

於二零一五年十二月三十一日,於本公司股份或相關股份中擁有根據證券及期貨條例第XV部第2及第3分部的條文須向本公司披露,或須記錄於本公司根據證券及期貨條例第336條備存的登記冊之權益或淡倉的本公司主要股東(本公司董事除外)如下:

- 附註:

- (1) 中信集團視作於26,055,943,755股股份中擁有權益:(i)因其兩家全資子公司,中信盛星(9,463,262,637股股份)及中信盛榮(7,446,906,755股股份)持有之權益;及(ii)由於中信集團為股份購買協議及優先股認購協議簽約方,兩份協議共同構成證券及期貨條例第317(1)條適用之協議,因此中信集團持有的股份權益需合併其他股份購買協議和優先股認購協議簽約方之權益。

- (2) 中信盛榮於本公司7,446,906,755股股份中擁有實益權益。

- (3) 中信盛星視作於18,609,037,000股股份中擁有權益:(i)包括其作為實益擁有人持有的9,463,262,637股股份;及(ii)由於中信盛星為股份購買協議簽約方,其與優先股認購協議共同構成證券及期貨條例第317(1)條適用之協議,因此中信盛星持有的股份權益需合併其他股份購買協議和優先股認購協議簽約方之權益。

- (4) 正大光明視作於22,728,222,755股股份中擁有權益:(i)包括其作為實益擁有人持有的5,818,053,363股股份;及(ii)由於正大光明為股份購買協議及優先股認購協議簽約方,兩份協議共同構成證券及期貨條例第317(1)條適用之協議,因此正大光明持有的股份權益需合併其他股份購買協議和優先股認購協議簽約方之權益。正大光明於5,818,053,363股股份中擁有淡倉,因為正大光明負有在中信盛星完全行使其於股份購買協議項下的優先購買權時向中信盛星交付最多5,818,053,363股股份之義務。

- (5) CT Brilliant作為正大光明股東,直接持有正大光明50%的權益,視作於22,728,222,755股股份中擁有權益且於5,818,053,363股股份中擁有淡倉。

- (6) 正大作為正大光明股東,通過其全資子公司CT Brilliant間接持有正大光明50%權益,視作於22,728,222,755股股份中擁有權益且於5,818,053,363股股份中擁有淡倉。

- (7) 伊藤忠作為正大光明股東,直接持有正大光明50%權益,視作於22,728,222,755股股份中擁有權益且於5,818,053,363股股份中擁有淡倉。

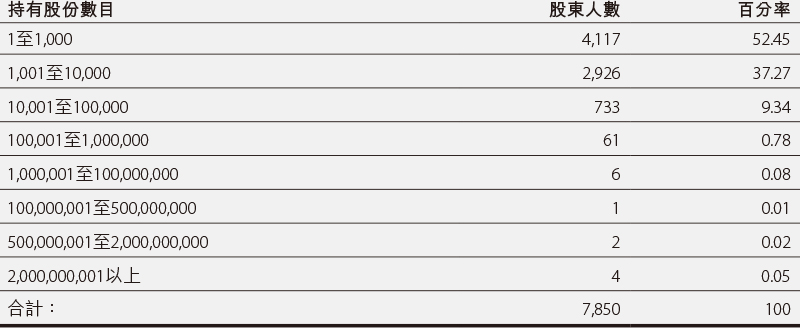

持股量統計

根據本公司之股東名冊記錄,以下為於二零一五年十二月三十一日本公司已登記股東持股量之統計表:

於二零一五年十二月三十一日,本公司已發行普通股股份總數為29,090,262,630股,而根據本公司股東名冊記錄,香港中央結算(代理人)有限公司持有8,086,104,350股普通股,其所代表股東持有股份數目介乎1,000股至100,000,000股普通股,佔本公司已發行股份總數27.7966%。

已發行股份

本公司年內已發行股份如下:

- 二零一五年八月三日,向正大光明配發及發行3,327,721,000股足額繳納可轉換優先股,對價總額為港幣45,922,549,800元;

- 二零一五年八月十二日,向新馬服裝國際有限公司配發及發行859,218,000股普通股,對價總額為港幣11,986,091,100元;及

- 二零一五年八月十四日,於優先股全部轉換後,向正大光明配發及發行3,327,721,000股普通股。

上述已發行股份的詳情於前文「認購優先股、出售股份、認購新股份及優先股轉換」一節披露,並於財務報告附註44列示。

購買、出售或贖回上市證券

於截至二零一五年十二月三十一日止年度,本公司或其任何子公司概無購買、出售或贖回本公司之任何上市證券。

最低公眾持股量

聯交所向本公司授出豁免(「豁免」)嚴格遵守於二零一四年八月二十五日收購中國中信有限公司(「收購」)完成後最低公眾持股量為25%的規定。根據豁免,本公司已遵守緊隨收購完成後公眾持有股份超過某個百分比(即21.87%)的公眾持股量規定。於本年度報告日期,按本公司可公開查閱之資料及據董事所知悉,本公司一直維持豁免項下訂明之公眾持股量。

核數師

二零一五年股東週年大會結束而任期屆滿時,執業會計師畢馬威會計師事務所退任本公司核數師,執業會計師羅兵咸永道會計師事務所獲委聘為本公司新核數師,任期直至本公司二零一六年股東週年大會結束時止。

本年度之賬目已由執業會計師羅兵咸永道會計師事務所審核,該會計師事務所將退任,惟彼等合符資格,並願意膺聘連任。

承董事會命

常振明

董事長

香港,二零一六年三月二十四日